ベンチャーサポート相続税理士法人 (東京都中央区 代表税理士 古尾谷裕昭 https://vs-group.jp/sozokuzei/supportcenter/)は、「親の相続」に関する実態調査を実施いたしましたので、お知らせいたします。

<親の相続に関する調査結果トピックス>

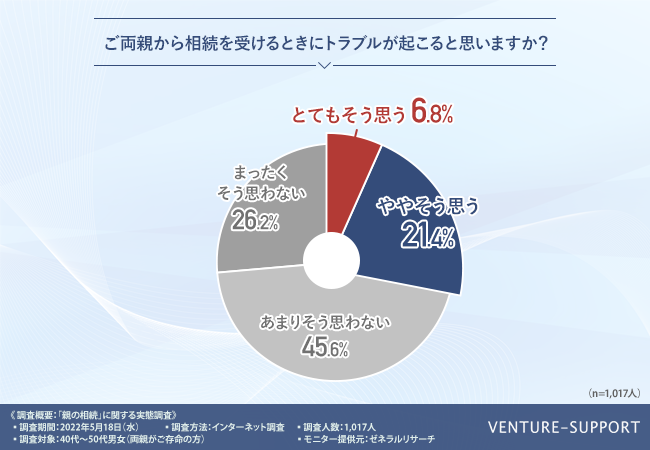

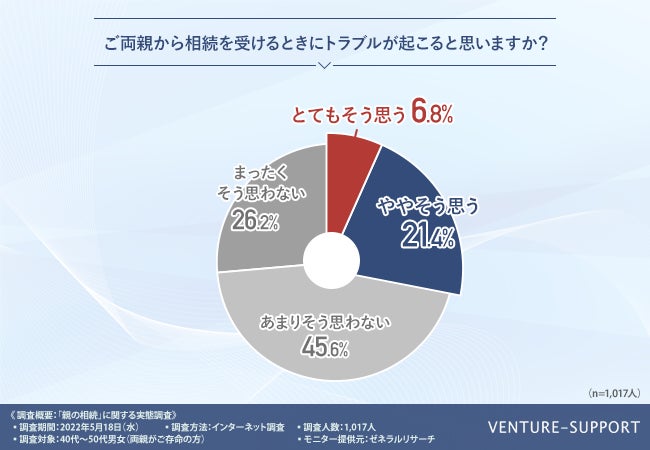

- 約3割が相続でトラブルが起こると想定

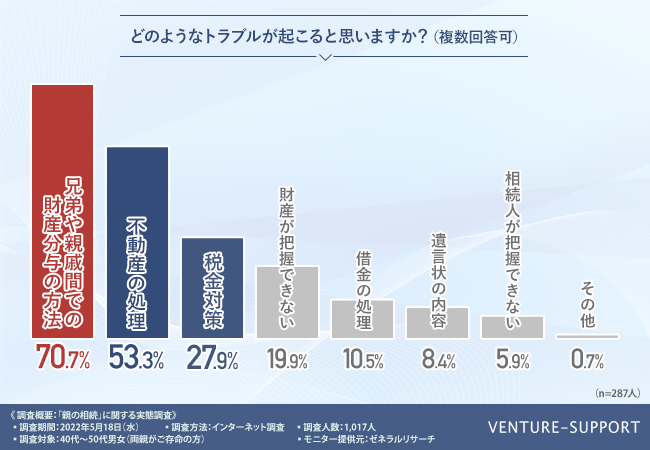

- 具体的なトラブルの内容で最多なのは「兄弟や親戚間での財産分与の方法」

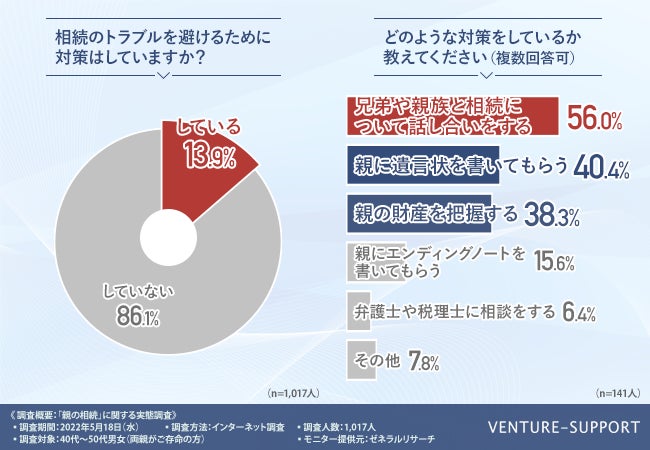

- 相続の対策をしている人は約1割

<調査概要>

1. 調査方法:ゼネラルリサーチ株式会社のモニターを利用したWEBアンケート方式で実施

2. 調査の対象:ゼネラルリサーチ社登録モニターのうち、全国40代~50代男女(両親がご存命の方)を対象に実施

3. 有効回答数:1,017人

4. 調査実施日:2022年5月18日(水)

- 3割近くが相続でトラブルを想定

今回、全国40代~50代男女(両親がご存命の方)1,017人を対象に調査を実施。

「ご両親から相続を受けるときにトラブルが起こると思いますか?」と質問したところ、約3割がそう思う(とてもそう思う6.8%、ややそう思う21.4%)と回答。

- 具体的なトラブルの内容で最多なのは「兄弟や親戚間での財産分与の方法」

続いて、想定しているトラブルについて調査(複数回答可)。

結果、約7割(70.7%)が「兄弟や親戚間での財産分与の方法」と最多。その他「不動産の処理」、「税金対策」への懸念もみられた。

具体的にどのようなトラブルが起こる想定か聞いたところ、

・兄弟がいるので、株や持ち家、土地の財産分与で揉めると思う(40代/女性/会社員/福岡県)

・親に借金があるので相続を放棄したいのですが、うまく放棄できるか心配です(40代/女性/無職/奈良県)

・親の住む家は私が半分名義になっているので、財産分与がどうなるのか?揉めそうな気がしています(50代/女性/パート・アルバイト/大阪府)

・両親が遺言書を用意していないし資産の把握も出来ていない(50代/男性/パート・アルバイト/千葉県)

などの回答が得られた。

- 相続トラブルを避けるための対策をしている人は約1割

「相続のトラブルを想定している」が3割近くであった一方、実際に対策を「している」と回答したのは約1割(13.9%)に留まった。

実際にどのような対策をしているのかについても調査(複数回答可)。

結果、半数以上が「兄弟や親族と相続について話し合いをする」と回答。他にも「親に遺言状を書いてもらう」が4割、「親の財産を把握する」などが挙げられた。

- 【まとめ】相続にまつわるトラブルを避けるための対策は不十分である方が多い

親の相続をどうするか、子の視点から相続の際のトラブルについて調査した結果、3割近くがトラブルを想定しているものの、具体的な対策を行っているのは約1割程度であった。

相続の際のトラブルを避けるための準備不足が目立つ結果となった。

さらに詳しい内容は以下にて記載しております。

相続サポートセンター:https://vs-group.jp/sozokuzei/supportcenter/vsnews_parentalinheritancesurvey/

- ベンチャーサポート相続税理士法人の紹介

相続税申告 “5つの強み”

① 相続税専門による高い専門性

相続税は非常に専門性が高く特殊な税金なのですが、弊社はそんな相続税だけを扱う税理士法人です。

年間1000件を超える相続税申告を相続専門の税理士が対応することで、社内に高い専門性とノウハウを持つことが可能になりました。

② 税務調査対策に自信あり

相続税の申告を考える場合、最優先に考えなければいけないのが「税務調査対策」です。

弊社では “税務調査が行われにくい申告内容” にするために非常に力を入れています。税務署出身のスタッフが内容をチェックすることで、税務署側から見ても怪しまれることなく、税務調査の対象にならないような相続税申告を実現いたします。

③ 最大限の節税を提案

相続税の節税は、生前の段階から計画的に実施することが重要です。ただし、相続が発生した後でも間に合う方法はたくさんあります。

特に遺産分割では、税金を加味した分割を考えることで相続税が大きく変わりますし、将来の二次相続を無視した遺産分割をしてしまうと、最終的には結局損をすることになります。弊社では “節税に詳しい税理士” が最大限の節税ができるような提案をさせて頂きます。

④ 豊富な税務調査ノウハウ

会社経営をしている限り、税務調査は避けては通れません。通常、3年〜7年に一度の割合で税務調査が行われます。 当社では全国で毎年100件を超える税務調査を経験、また、元国税OBの税理士のアドバイスによる調査対応や申告書の検算体制ができています。 税務署に注目されやすい内容など税務調査の最新情報も社内共有される仕組みになっていますので、“最新の税務調査ノウハウ” に基づく強い交渉力であなたの会社を守ります。

⑤ 登記変更・不動産売却もワンストップ対応

税理士以外にも行政書士・司法書士・弁護士・宅建士が同じグループ会社に集まっているため、一度のご相談だけで全士業にワンストップで対応することができます。

不動産の登記変更や不動産売却などもまとめてご相談して頂けます。

■ベンチャーサポートグループ株式会社:https://vs-group.jp/

■ベンチャーサポート相続税理士法人:https://vs-group.jp/sozokuzei/

■相続サポートセンター:https://vs-group.jp/sozokuzei/supportcenter/

■無料相談:0120-690-318

■TEL:03-6861-3579

■お問い合わせ:https://vs-group.jp/sozokuzei/supportcenter/inquiry/